香港回归二十周年之际,,“债券通”正式起航,首日成交金额达70亿元(人民币,下同),共有19家报价机构,70家境外机构完成142宗交易。交易品种覆盖国债、政策性金融债、政府支持的机构债券、中期票据、企业债等。我们可以看到,“债券通”是非常创新的互联互通机制,是打开中国债券市场的重要窗口,也是人民币国际化的重要举措。

本年中国债券市场以66万亿元的存量规模成为仅次于美国和日本的世界第三大市场,公司信用类债券位居全球第二、亚洲第一,但外资参与的比例相当低。目前仅有473家境外投资者入市,总投资余额超过8000亿元,占比低于2%,明显低于新兴经济体和发达经济体债市开放的平均水平,这与中国债市门坎较高有很大关联。

可以认为,“债券通”不但为境外投资者提供了符合国际惯例的债券交易结算平台,也为中国债券市场和人民币提供了一个更为开放的渠道。具体理由如下:

首先,在“债券通”开通之前,境外投资者参与内地银行间债市主要通过代理结算的方式,即“丙类户”方式进入银行间市场,手续极为繁琐。在“债券通”之下,可以利用港交所平台,一点接入境内市场。

其次,通过QFII(合格境外机构投资者)、RQFII(人民币合格境外机构投资者)及CIBM(银行间债券市场)渠道投资内地债券市场,在市场准入时,按照现有的监管要求,境外投资者有资金先期汇入、锁按期等要求,而且需要预先说明预算投资金额,并在后续交易中满足,而“债券通”完全没有这些限制。

巩固香港金融中心地位

第三,从交易方式来看,当前中国境内债券市场主要提供询价、点击成交和请求报价(RFQ)交易等三种方式。由于中国债市的询价模式以线下交易为主,对境外机构而言,债券交易可以说是相对不太容易深入了解的市场领域,而在“债券通”机制下,境外投资者可以运用熟悉的电子交易平台来交易,使得交易更加透明高效、低成本。

第四,从托管来看,目前内地债券市场采用的是“一级托管制度”,而境外市场长期形成的交易惯例是名义持有人制度和多级托管体系,这种巨大的制度差异为境外机构参与中国债券市场带来了必然困难。在“债券通”制度之下,以国际债券市场通行的名义持有人模式,而且迭加中国托管制度下所要求的穿透要求,实现了“一级托管”制度与“多级托管体系”的有效连接。

第五,在法律框架和兼容性方面,“债券通”明确了相关交易结算活动将遵守交易结算发生地的监管规定及业务规则,在名义持有人制度下,如果发生债券违约,境外投资者可通过国际法律体系和托管协议约定与托管机构进行处理,无需本身行权,亦无需自行去了解中国法律体系及相关流程,表现出遵循本地法律、规则及投资者交易习惯的主场原则。

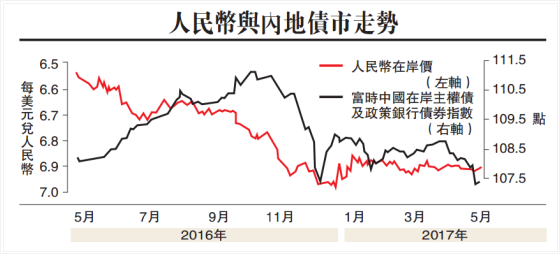

第六,“债券通”的开通,使得香港市场作为国际人民币离岸中心的地位进一步巩固,使得香港除了有证券市场的“沪港通”、“深港通”机制之外,也能补齐香港债券市场的短板,使得香港市场的人民币交易规模会越来越大。